本文旨在對布萊克-舒爾斯模型 (Black-Scholes Model, BS 模型) 的數學推導進行最全面且詳盡的闡述。此模型是金融工程學中的基石,主要用於歐式期權的合理定價。其核心推導嚴謹地建立在

無套利原則 與 動態避險策略 這兩大金融學基本概念之上。為了讓讀者能徹底理解 BS 模型的精髓,在後續的章節中,我們將一步一步、鉅細靡遺地介紹每一個推導步驟背後的數學依據、深刻的金融意涵,以及如何應用於實際案例。

特別是,本文將對看似抽象的無套利原則進行更深入的補充說明,確保讀者能充分掌握其在模型中的關鍵作用。此外,我們也將獨立探討美式期權與歐式期權在定價上的本質差異,以及針對美式期權修正模型時所面臨的挑戰。希望透過本文的詳細解析,能幫助讀者真正掌握布萊克-舒爾斯模型的精髓,並能將其應用於金融市場的實務分析之中。

在深入推導 BS 模型之前,為了確保模型的嚴謹性與適用性,我們必須先建立起一系列明確且合理的

基本假設。這些假設是模型推導的起點,也是理解模型適用範圍的重要基礎。以下詳細列出 BS 模型的核心假設:

無套利原則 (No-Arbitrage Principle) 是現代金融理論的基石,也是 BS 模型推導的核心邏輯起點。它描述了在一個有效率的金融市場中,資產定價所必須遵循的基本規律:在沒有額外風險的情況下,不可能持續穩定地獲取超額利潤。

更精確地說,無套利原則禁止以下兩種情況的出現:

-

第一類套利: 在

零成本投入 的情況下,能夠

確定性地獲得正收益 的機會。

-

第二類套利: 在

承擔一定風險 的情況下,能夠獲得

超額收益 的機會。

在 BS 模型中,無套利原則的核心體現方式在於構造

無風險避險投資組合,並令其收益率等於無風險利率 r,否則便會產生套利機會。

為了有效利用無套利原則來推導期權定價模型,BS 模型的核心策略是構造一個

無風險避險投資組合 (Risk-Free Hedging Portfolio)。這個投資組合結合了期權與其標的資產,並透過

動態調整 組合中兩種資產的持倉比例,使投資組合在

極短時間間隔 dt 內的價值變動不受標的資產價格隨機波動的影響。

-

賣空一單位歐式買權 (Call):獲得現金收入

-C。

-

買入 Δ 單位的標的資產:假設標的資產價格為

S,則需付出

ΔS。其中

Δ 為避險比率。

整個投資組合的初始價值為:

Π = ΔS - C

目標是透過適當選擇並動態調整

Δ,使得該組合在極短時間

dt 內的價值變動

dΠ 無隨機風險,只剩下確定性的無風險收益。

在極短時間間隔 dt 內,投資組合

Π 的價值變動 dΠ 主要由兩部分構成:

-

標的資產價格變動帶來的收益:

Δ dS。

-

期權價格變動帶來的損失:

- dC。

因此,

dΠ = Δ dS - dC。

為了進一步分析 dC,需要用到

伊藤引理 (Itô's Lemma)。由於

C = C(S, t),可根據伊藤引理展開:

dC = (∂C/∂S) dS + (∂C/∂t) dt + (1/2)(∂²C/∂S²)(dS)²

而 S 服從幾何布朗運動:

dS = μS dt + σS dW,且

(dW)² = dt。於是有

(dS)² ≈ σ² S² dt。

將其代回伊藤引理,可得

dC = (∂C/∂S) dS + (∂C/∂t) dt + (1/2) σ² S² (∂²C/∂S²) dt

。

將 dC 代入 dΠ = Δ dS - dC,可得:

dΠ = Δ dS - [ (∂C/∂S) dS + (∂C/∂t) dt + (1/2) σ² S² (∂²C/∂S²) dt ]

整理後:

dΠ = [Δ - (∂C/∂S)] dS

- [ (∂C/∂t) + (1/2) σ² S² (∂²C/∂S²) ] dt

要使投資組合無風險,必須令隨機項 dS 前的係數為 0,即

Δ - (∂C/∂S) = 0

因此,

Δ = ∂C/∂S。

結論:為消除標的資產價格的隨機波動,必須持有

Delta 值 數量的標的資產,並且動態調整此持倉量,以對沖隨機風險。

當 Δ = ∂C/∂S 時,投資組合的隨機項被完全對沖,此時

dΠ 僅剩確定性的 dt 項:

dΠ = - [ (∂C/∂t) + (1/2) σ² S² (∂²C/∂S² ) ] dt

根據 無套利原則,無風險組合的收益率必須等於無風險利率 r:

dΠ = r Π dt = r [ (∂C/∂S)S - C ] dt

將兩式聯立消去 dt,即可得到

布萊克-舒爾斯偏微分方程 (PDE):

(∂C/∂t) + (1/2)σ² S² (∂²C/∂S²) + rS (∂C/∂S) - rC = 0

上述 PDE 還需要到期邊界條件才能得到具體解。以歐式買權為例,到期日

T 的條件為:

C(S, T) = max(S - K, 0)。

經由一系列數學方法(如風險中性定價理論、變數替換等),最終可得著名的

布萊克-舒爾斯歐式買權定價公式:

C = S0 N(d1)

- K e-rT N(d2)

- S0:標的資產當前價格

- K:履約價格

- r:無風險利率

- σ:波動率

- T:到期時間

- N(·):標準常態累積分布函數

其中:

d1 =

[ln(S0/K) + (r + σ²/2)T] / (σ √T)

d2 = d1 - σ √T

該公式可以解釋為:以風險中性的機率分布,對期權的預期收益與履約成本分別折現後相減而得。

布萊克-舒爾斯公式嚴格適用於

歐式期權,而

美式期權 可以在到期日前任何時間行使,定價更複雜。

-

提前行使的價值 (Early Exercise Premium):

美式期權通常較歐式期權更有價值,特別是美式賣權在標的資產大跌時可能提早行使鎖定收益。

-

自由邊界問題 (Free Boundary Problem):

美式期權定價需同時確定最佳提前行使邊界,形成無法直接解析的自由邊界問題。

-

數值解法 (Numerical Methods):

例如二叉樹模型、有限差分法等,都可應用於近似求解美式期權價格。

總之,美式期權定價不能直接套用布萊克-舒爾斯公式,需要考慮提前行使權利並使用數值方法。

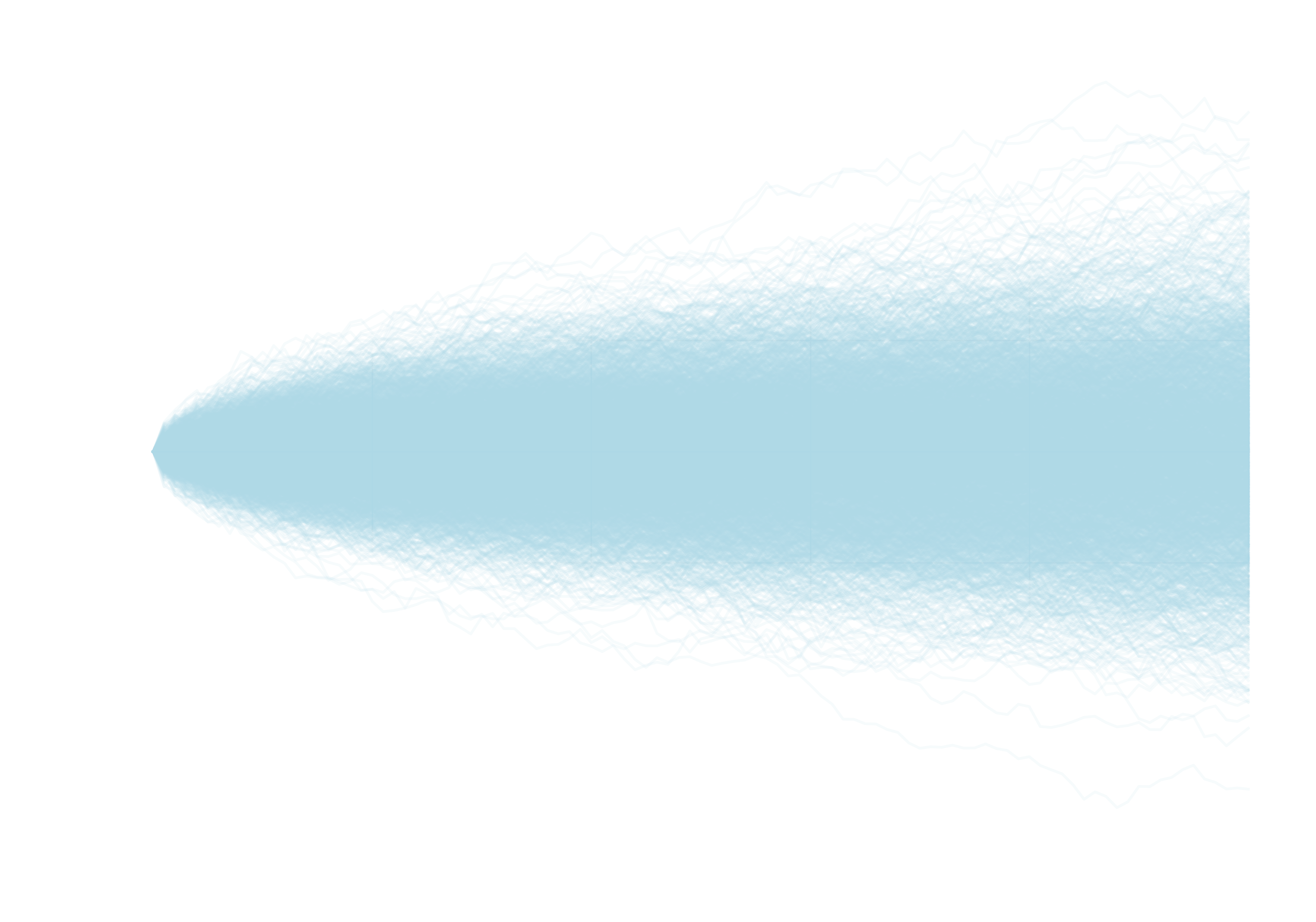

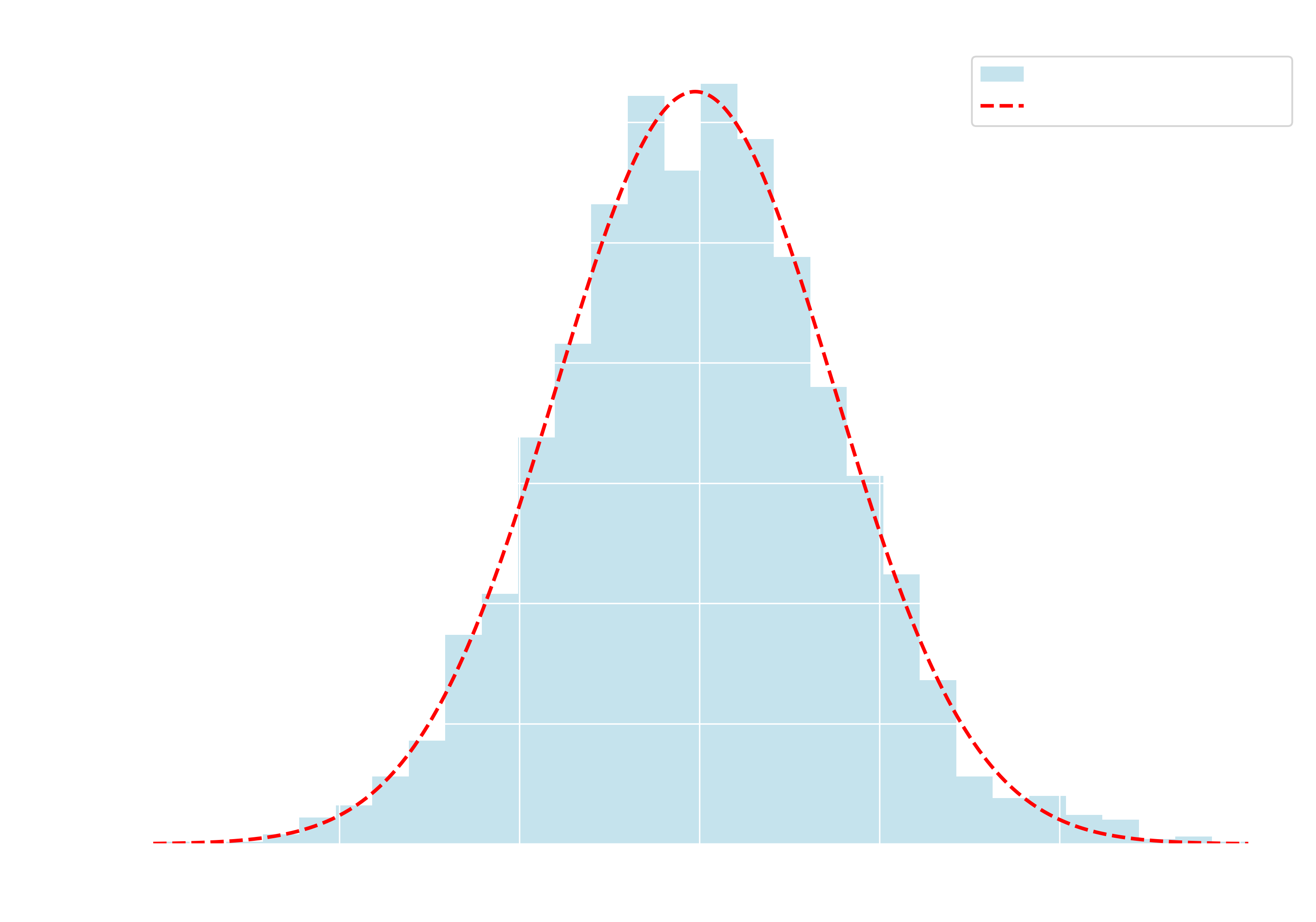

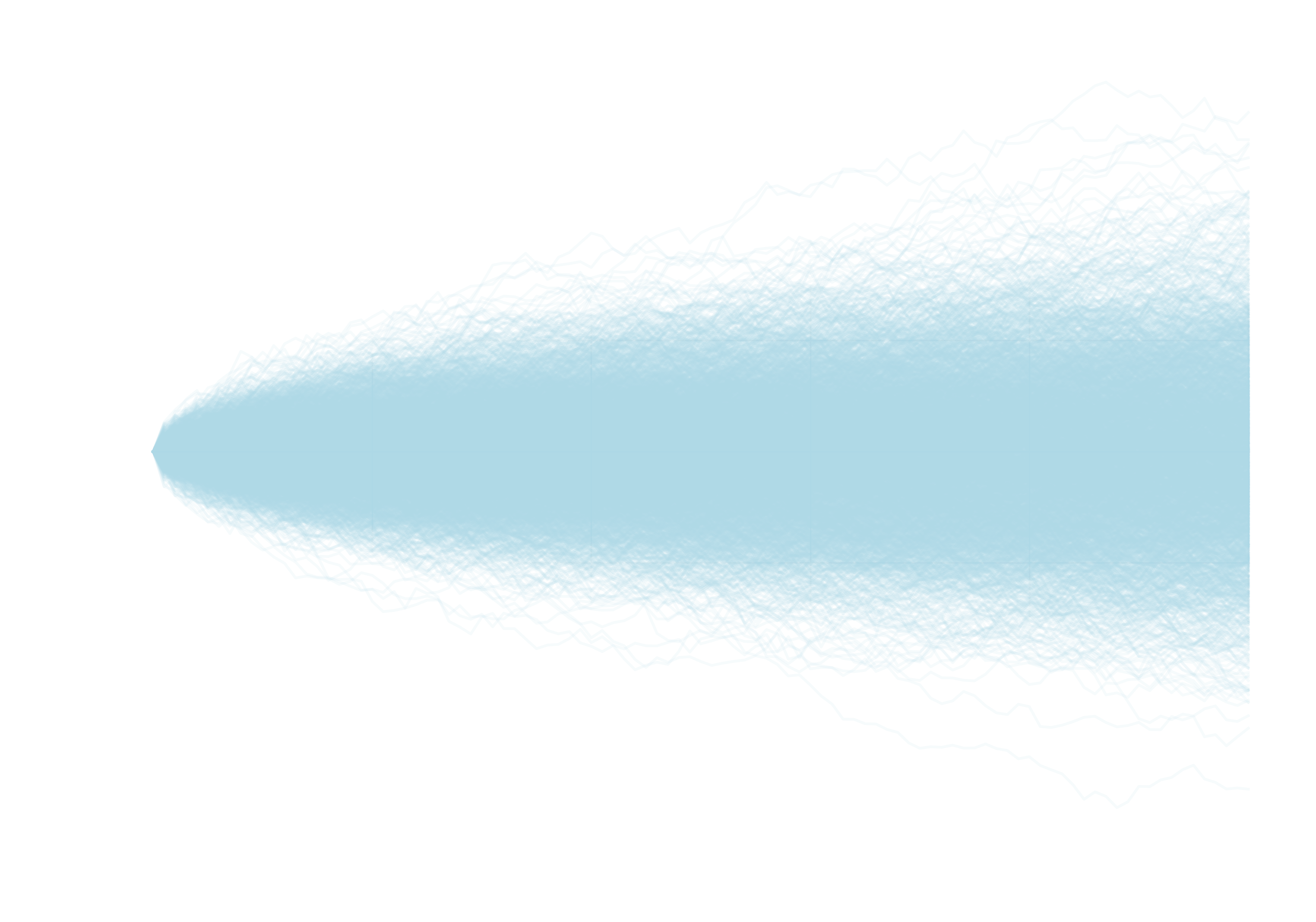

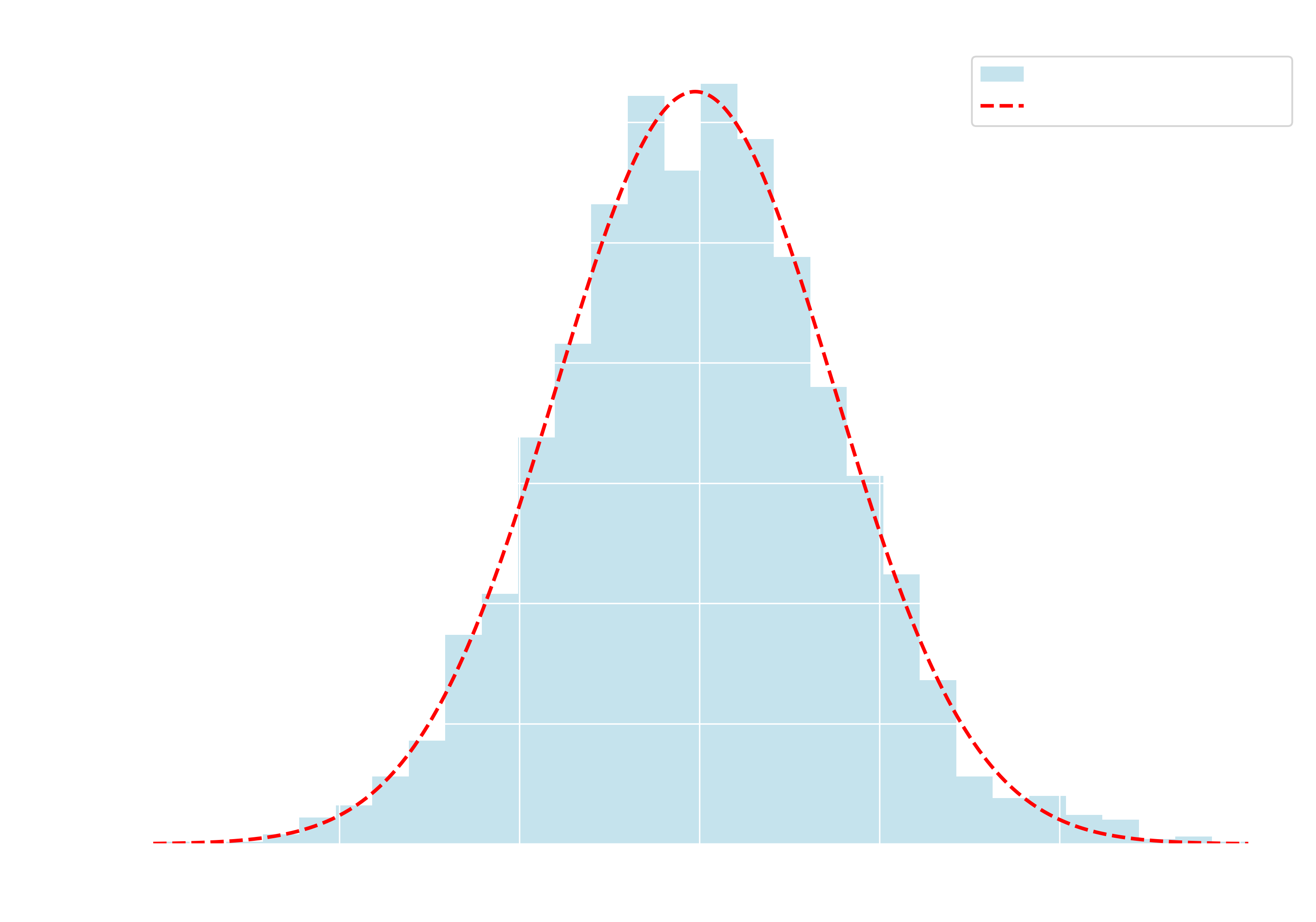

為了更直觀地展示布萊克-舒爾斯模型模擬股價隨機漫步的結果,以及最終價格的分佈情況,下列以透明背景輸出之圖表可供參考。

圖 1:股價隨機漫步軌跡模擬圖 (透明背景)

圖 2:最終股價分佈直方圖與高斯擬合曲線 (透明背景)

例子 1:歐式買權定價實例

情境設定: 假設我們現在要對一支

不支付股息的股票 的歐式買權進行定價。市場參數如下:

- S0 = 100

- K = 100

- r = 0.05

- σ = 0.20

- T = 1

計算步驟: 先計算

d1 與

d2:

d1 = [ln(100/100) + (0.05 + 0.20²/2)×1] / (0.20×√1) = 0.35

d2 = d1 - 0.20 = 0.15

查標準常態累積分布表或計算器,可得

N(0.35) ≈ 0.6368、

N(0.15) ≈ 0.5596。

代入歐式買權定價公式:

C = 100 × 0.6368 - 100 × e-0.05 × 0.5596

其中 e-0.05 ≈ 0.9512,

最終 C ≈ 10.50。

結果分析: 若市場價格顯著偏離此理論價,

可能產生套利機會。

例子 2:歐式賣權定價實例

情境設定: 與例子 1 參數相同,但改成

歐式賣權。

- S0 = 100

- K = 100

- r = 0.05

- σ = 0.20

- T = 1

由於 d1、

d2 相同,可得

N(-d1) ≈ 0.3632、

N(-d2) ≈ 0.4404。

歐式賣權定價公式:

P = 100 × e-0.05 × 0.4404 - 100 × 0.3632

經計算 P ≈ 5.55。

結果分析: 配合買賣權平價 (Put-Call Parity)

可驗證此結果與買權定價互相呼應。

例子 3:參數變化對期權價格的敏感性分析

情境設定: 在例子 1 的基礎上,

單獨將標的資產價格由 100 元調至 110 元,其餘參數不變:

K = 100,

r = 0.05,

σ = 0.20,

T = 1。

重新計算

d1、

d2:

d1 ≈ 0.832,

d2 = 0.632

查表得

N(0.832) ≈ 0.7967、

N(0.632) ≈ 0.7364。

新的歐式買權價格:

C = 110 × 0.7967 - 100 × e-0.05 × 0.7364

,約為 17.65 元,較原先 10.50 元增幅超過 68%。

結果解釋: 標的資產價格對期權價格影響顯著;

布萊克-舒爾斯模型能協助評估不同參數下的期權價值,為交易策略及風險管理提供依據。